下半年港股怎么走?机构:优先配置业绩能见度高的科技龙头

进入六月份,港股走势颇为焦灼。下半年港股走势如何?投资者怎么配置?

建银国际认为,上半年港股先后确认估值底(3.15)、政策底和经济底(4月底5月初),下半年则可能迎来盈利底,港股下半年有望柳暗花明,波动中枢逐步抬高,建议由超配价值转向在价值股和成长股之间平衡配置。

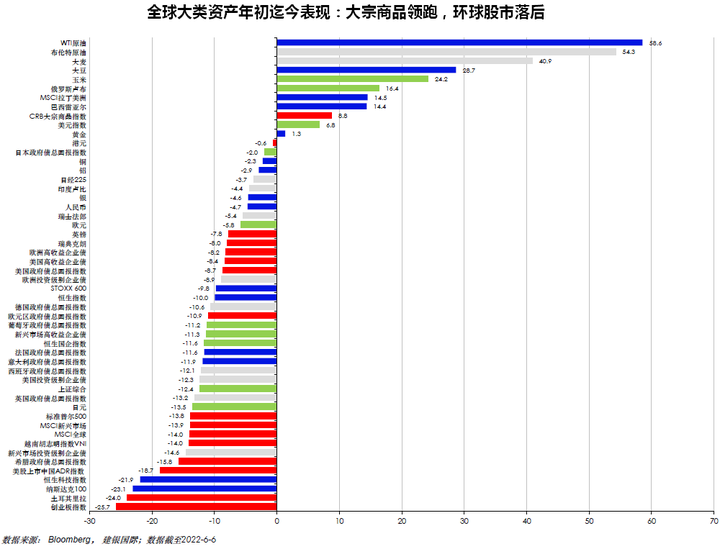

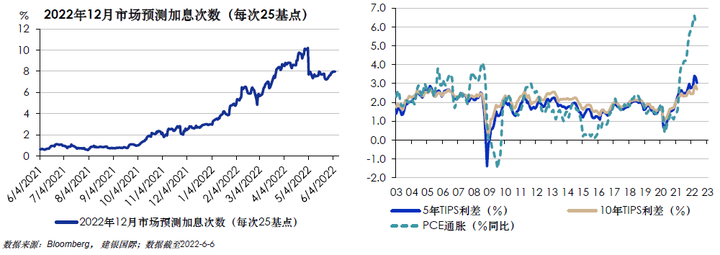

从全球范围来看,投资者由交易通胀转向交易衰退预期,美联储鹰派峰值大概率已过,美元、美债息回落,有利舒缓新兴市场货币贬值和资金外流压力。

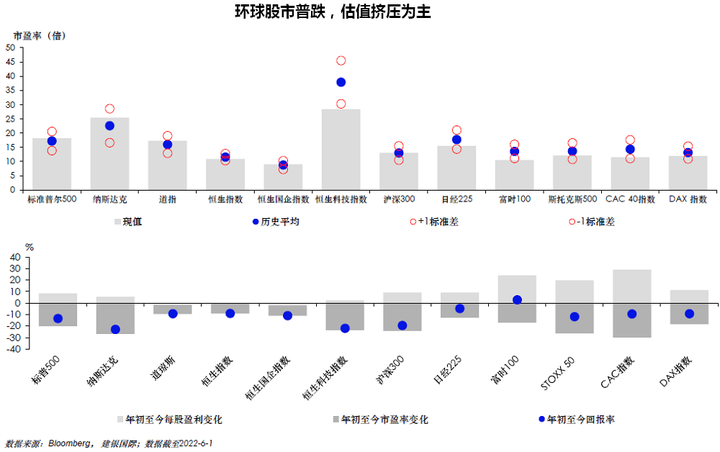

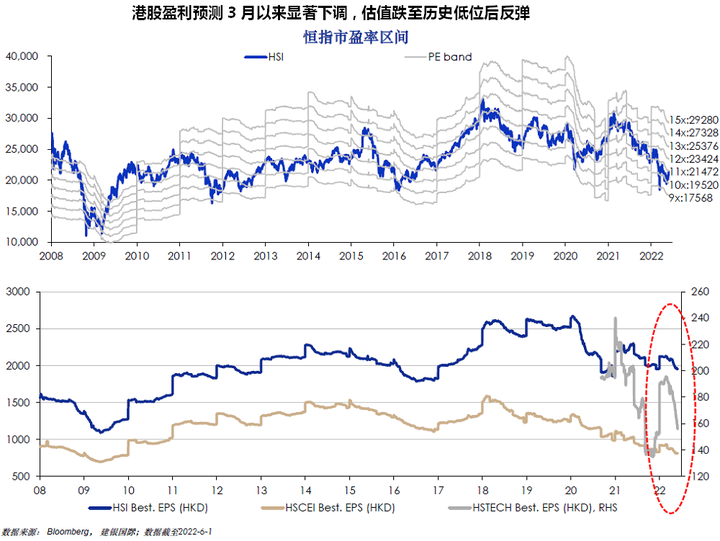

从国内来看,香港主要股指表现疲弱,截至6月1日,恒指、国指和科指年初迄今下跌9.0%、10.8%和21.8%,伴随预测市盈率大幅下滑8.8%、8.7%和23.6%,预测每股盈利变动-0.2%、-2.3%和2.3%。

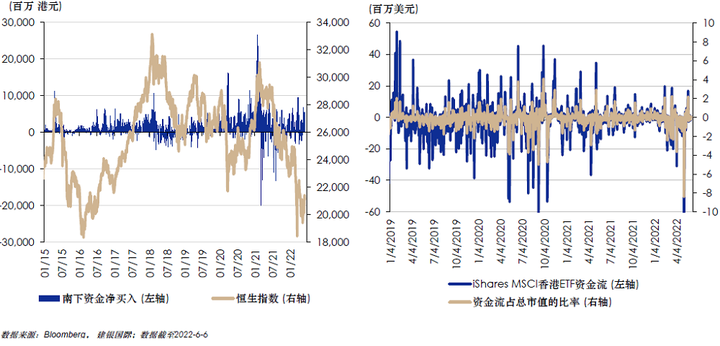

港元汇率跌至弱方兑换保证后虽出现间歇性资金外流,但总体影响温和可控,香港资金外流压力阶段性上升但仍可控。

在美国快速加息的环境下,香港在未来几个月仍将面临一定的资金外流压力。港元汇率在5月11日跌至弱方可兑换保证,导致金管局后续不时需要干预汇率;预计银行总结余在下半年持续下滑,目前为3200亿港元左右。除了本轮以外,从2000年以来银行总结余下跌4次,其中两次导致香港利率上升明显上升。

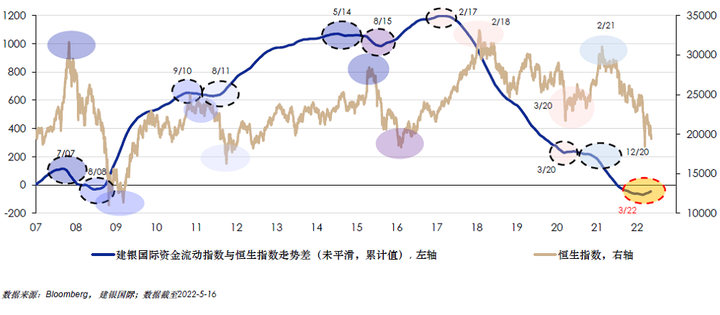

建银国际指出,在目前恒指的价值和流动性环境下,流动性状况对恒指是一个小幅顺风;由于货币政策力度加强,过去几次的拐点领先周期缩短,意味着港股本轮下行周期底部大概率已经出现。

南下资金在年内持续买入:年初至6月2日,南下资金净买入1561亿港元。

外资ETF资金流在年内持续外流,反映散户看空香港市场,但大型公募基金在市场低迷时逢低买入,5月之后开始配置超跌的中概股。

根据香港投资基金公会的数据,虽然以香港为基地的基金在1季度整体来看是大量的净赎回,专注于香港市场的股票基金1季度净流入1.62亿美元。

8-9月将是重要的观察窗口。

美国货币政策将到达重要的十字路口:市场认为美联储大概率将在6-7月议息会继续每次加息50基点,但对9月的议息会仍存较大分歧,下半年加息预期从5月初的高点回落,但在美联储官员发表意见之后仍然有波动。

若美联储货币政策风向有变,8月底Jackson Hole峰会及9月联储议息会将是重要的政策风向观察窗口。7-8月中报季市场亦将检验和确认港股盈利底。

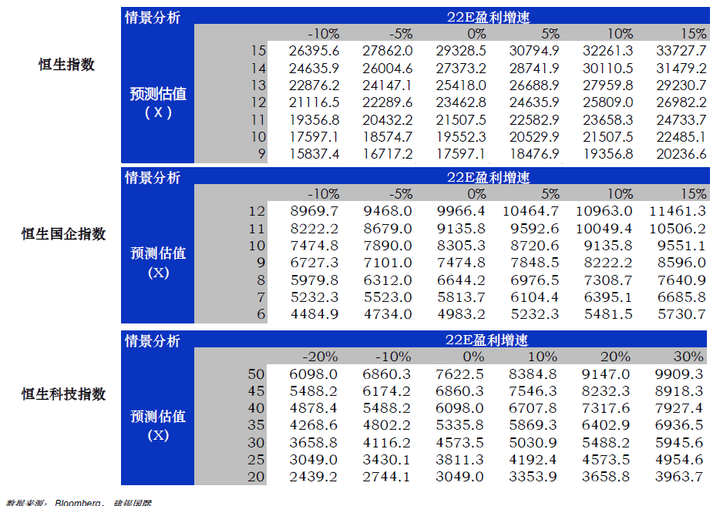

预计港股在2022年下半年大致震荡向上,恒生指数波动区间介于20000-25000点;国企指数波动区间介于6800-8700点;科技指数介于3800-5800点。

考虑到下半年风格再次切换的可能性,建议由超配价值转向在价值股和成长股之间平衡配置。

超配受益于稳增长政策的汽车、新基建,重拾并自下而上精选业绩能见度高的科技龙头和地产行业整合的受益者。

新基建以三一国际为例,三一国际报告22年一季度总收入41亿元人民币,同比增长71%。公司在包括煤炭机械、港口设备和机器人在内的所有部门均实现强劲销售。

科技龙头中,以联想集团为例,2022财年实现收入716亿美元(同比+18%),归母净利润20亿美元(同比+72%),经营活动现金流为41亿美元(同比+12%),收入、盈利能力均创历史记录。机构认为,“联想集团盈利能力迅速改善,各项业务增长强劲”。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。